شاخص ترس و طمع یکی از ابزار تحلیل بازارهای مالی است. این شاخص ارتباط نزدیکی با ضرب المثل قدیمی وال استریت دارد که میگوید بازارهای مالی توسط دو احساس قدرتمند طمع و ترس هدایت میشوند. این شاخص به تحلیلگران کمک میکند تا ارزیابی دقیقی از این موضوع داشته باشند که حرکات بازار سهام چگونه است و آیا قیمت سهم منصفانه میباشد یا خیر. یکی از ویژگیهای جالب این شاخص تایم فریم آن است. شما میتوانید شاخص طمع و ترس را به صورت روزانه، هفتگی، ماهانه و سالانه در اختیار داشته باشید. براساس این شاخص ترس باعث میشود قیمت سهام بیش از حد پایین بیاید و طمع میتواند قیمت آن را بیش از حد بالا ببرد. در واقع این شاخص روی احساسات سرمایهگذاران تاکید دارد و میگوید آنها ممکن است در شرایط حساس عقل سلیم را کنار بگذارند.

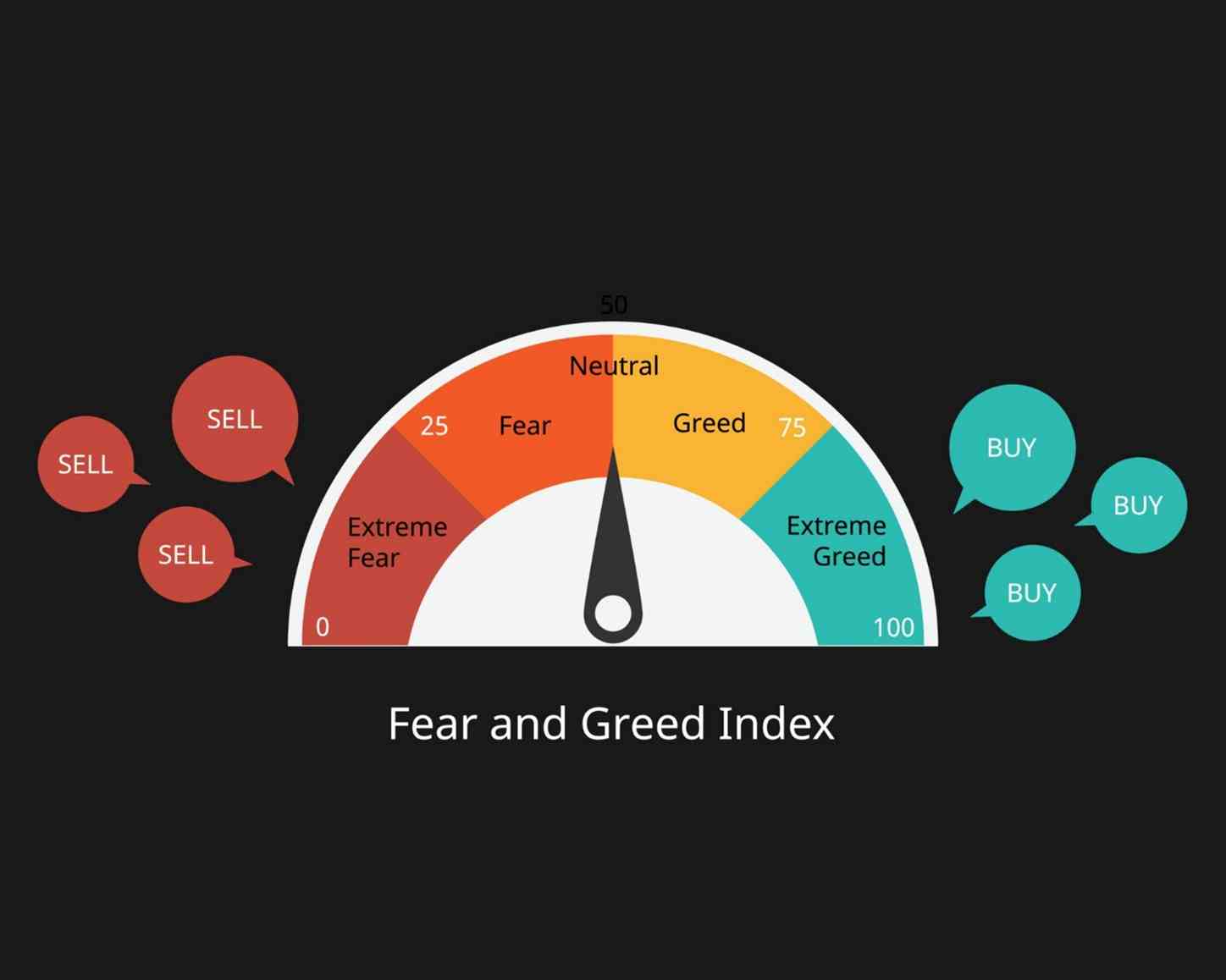

همانگونه که گفتیم شاخص ترس و طمع ارتباط نزدیکی با احساسات سرمایهگذاران دارد. هدف شاخص مورد نظر این است که از ابزارهای تحلیلی بازار مالی برای ارزیابی احساسات کمک بگیرد. براساس این شاخص فرض میکنیم هر زمان در بازار ترس حاکم شود سهام هر بازار کمتر از ارزش ذاتی آن معامله خواهد شد و طبیعتاً بازار در یک روند اصلاحی قرار خواهد گرفت. در طرف مقابل ترس، طمع قرار میگیرد که میتواند روندی صعودی برای بازار ایجاد کند. باید در نظر داشته باشیم که این شاخص اعتبار زیادی در بازارهای سهام داشته است.

برای اولین بار CNN این شاخص را بر اساس ۷ پارامتر جهت سنجش احساسات سرمایهگذاران در مقیاس صفر تا ۱۰۰ مورد استفاده قرار داد. هفت پارامتر مورد نظر را در ادامه خدمت شما معرفی خواهیم کرد. خوب است بدانید که اعداد صفر تا صد در این شاخص چه تفسیری دارند. عدد ۵۰ در این شاخص نشان دهنده حالت خنثی در بازار است. اگر شاخص روی اعداد صفر تا ۴۹ باشد یعنی ترس بر بازار حاکم است. طبیعتاً اعداد بین ۵۱ تا ۱۰۰ نیز نشان دهنده طمع در بازار برای خرید هستند.

همانگونه که در بخش قبلی گفتیم شاخص ترس و طمع بر اساس هفت پارامتر، بازار را برای شما ارزیابی میکند. ۷ پارامتر به کار رفته در این شاخص به صورت زیر هستند:

شاخص ترس و طمع در بازار ارزهای دیجیتال هم مورد استفاده قرار میگیرد. برای این بازار معمولاً شش شاخص زیر جهت ارزیابی احساسات سرمایهگذاران کریپتوکارنسی مورد توجه هستند:

استفاده از شاخص ترس و طمع در ارزیابی بازار مزایای زیادی برای تحلیلگران میتواند داشته باشد. به عقیده کارشناسان موارد زیر به عنوان مزایای بهره بردن از این شاخص عنوان میشوند:

استفاده از شاخص ترس و طمع همانگونه که مزایای زیادی برای معاملهگران بازارهای مختلف دارد، میتواند آنها را دچار مشکلاتی هم کند. مهمترین معایبی که میتوانیم برای این شاخص عنوان کنیم عبارتند از:

احتمالاً مطالعه مزایا و معایب شاخص ترس و طمع این سوال را در ذهن شما ایجاد کرده است که اصلاً به سراغ استفاده از این شاخص بروید یا خیر. قطعاً در ابتدا این ابهام را دارید که اصلاً به سراغ یادگیری این شاخص بروید یا نیازی به آن نخواهید داشت. توصیه ما به شما این است که با هر پیش زمینه فکری، دوره آموزشی مرتبط با این شاخص را پشت سر بگذارید. هرچه با ابزار تحلیلگری بیشتری آشنا شوید، توانمندی شما در شناخت بازار و فرصتهای موجود در آن بیشتر خواهد شد. حال اگر شاخص را شناختهاید و نحوه استفاده از آن را میدانید احتمالاً در این زمینه تردید دارید که در تحلیلهای خودتان آن را تاثیر دهید یا ندهید. ایرادی ندارد که از شاخص ترس و طمع در تحلیل و استراتژی خودتان کمک بگیرید اما همیشه باید یک نکته را در نظر داشته باشید. این شاخص زمانی مفید است که سیگنالهای آن توسط دیگر ابزار موجود در بازار تایید شوند.

برای کمک گرفتن از شاخص ترس و طمع ابتدا باید آن را به طور کامل بشناسید و فرایند استفاده از آن را یاد بگیرید. البته همانگونه که در بخش قبلی اشاره کردیم این شاخص زمانی میتواند شما را به سمت موفقیت حرکت دهد که آن را کنار دیگر ابزار تحلیلگری خودتان قرار دهید. شما میتوانید شاخص طمع و ترس را در کنار دیگر ابزارهای تحلیلگری طی یک دوره آموزش ارز دیجیتال بشناسید. دورههای مختلفی در ایران برای تحلیل فضای کریپتوکارنسی برگزار میشود که میتوانید در آنها شرکت نمایید. معمولا موسسات مالی به روز و مدرنی همچون آرادفین دورههای بهتر و با کیفیتتری در این زمینه برگزار میکنند.

میخواهم اولین نفری باشم که از پستهایی که در آرادفین منتشر میشود، آگاه شوم.